O Relatório de Investimentos da Eletros traz mensalmente um resumo dos cenários econômicos mundial e brasileiro, uma breve análise e as perspectivas futuras na Palavra do Gestor e a prévia dos resultados financeiros dos planos.

Cenário Econômico

Cenário Externo

O mês de março se inicia com perspectivas favoráveis em relação à recuperação econômica, fruto da intensificação da vacinação nos Estados Unidos refletindo na queda de novos casos (Gráfico 1), ratificados pela divulgação de prósperos indicadores, ao contrário do observado em países da Europa que demonstram novo avanço de casos da doença e demais países do mundo com atraso na aplicação da vacina, ensejando novos programas de confinamento.

Em contrapartida a este cenário animador em referência a maior economia global, observamos a manutenção em elevado patamar das taxas dos Treasuries (títulos públicos) americanos de longo prazo.

Com isto, nota-se pelo mercado uma crescente percepção de maior risco inflacionário diante da combinação de vigorosos incentivos apresentados, quais sejam, vacinação em massa, política monetária expansionista e pacote de estímulos econômicos, ainda em aprovação.

Gráfico 1|Casos/Mortes Covid (EUA)

Cenário Interno

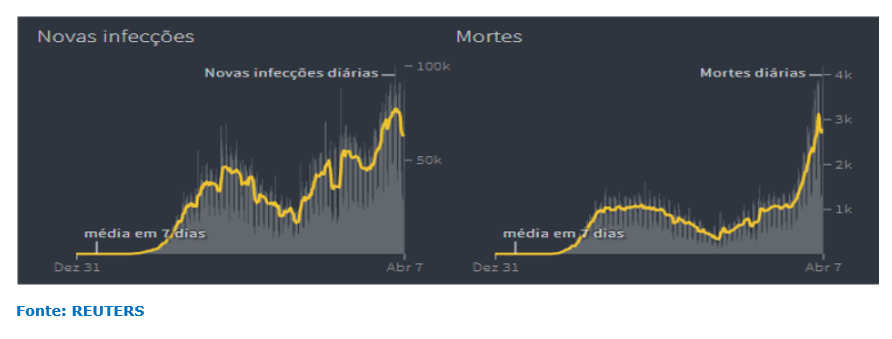

No Brasil, março foi destaque como sendo o mês mais trágico da pandemia, com o recorde de mortes (Gráfico 2), 20% a mais do registrado em julho de 2020, até então o pico da doença.

O foco na aceleração das vacinas fez com que as ações ligadas à economia real tivessem mais atenção, porém a volatilidade se manteve presente sem solução para a questão fiscal, com a aprovação de despesas sem contrapartida e de um orçamento inviável para 2021.

Atrasos e erros de prioridade sinalizados pelo governo, principalmente em relação à campanha de vacinação e a condução das imprescindíveis reformas, aumentam a percepção de risco dos investidores.

Podemos afirmar que apenas a “vacinação em massa”, garantiria a desejada recuperação da atividade econômica, com a retomada de empregos e renda. Adicionalmente, uma política de austeridade fiscal permitiria o controle da inflação com uma taxa de juros de equilíbrio menor, proporcionando um crescimento mais sustentável.

Gráfico 2 |Casos/Mortes Covid (EUA)

Palavra do Gestor

No mês de março apresentamos rentabilidades positivas na maioria dos Planos e Perfis, com exceção dos perfis superconservadores. Nesse mês tivemos um comportamento inusitado dos ativos brasileiros. Se por um lado assistimos uma alta no preço das ações (variação de +6% - IBrX), por outro, a elevação do risco Brasil(+35), associado com a maior taxa de juros de longo prazo nos EUA, contribuíram para que as taxas do título longos (NTN-B com vencimento 2050) apresentassem uma rentabilidade negativa (-1,65% em março).

Nesse contexto, os Perfis de Investimentos considerados mais agressivos, com uma maior exposição de renda variável no seu patrimônio, apresentaram maior rentabilidade. As taxas de juros reais das NTN-B's com vencimento para 2050 encontram-se em torno de 4,5% a.a., mesma taxa atuarial (Plano BD Eletrobrás) e de referência dos Planos CD's e CV's.

Se por um lado, parece-nos uma oportunidade, por outro, não podemos deixar de pontuar os riscos. No âmbito externo, assistimos a uma elevação da taxa de juros de 10 anos dado a preocupação dos agentes econômicos com o excesso de estímulo fiscal e seu impacto sobre a inflação americana. Já no Brasil, além de observamos um aumento da inflação fazendo com que o Comitê de Política Monetária passe a adotar uma política monetária contracionista, o imbróglio fiscal parece não ter fim.

A conturbada negociação em torno dos vetos do Presidente sobre o orçamento de 2021, a dificuldade em manter um cronograma de vacinação consistente permitindo a retomada da economia e as desnecessárias polêmicas que envolvem o governo têm levado ao aumento do risco Brasil e, consequentemente, elevação da taxa de juros de longo prazo. Nesse contexto, observamos de perto os acontecimentos com objetivo de adotarmos a melhor estratégia para os nossos investimentos.

Variáveis Chave

IBRx 100 +6,0% | A bolsa de valores se valorizou em 6,0% seguindo a expectativa de retomada econômica mundial com o processo de vacinação no Brasil e no mundo.

Real/Dólar +0,6% | O Real se desvalorizou em relação ao dólar, com as incertezas fiscais do Brasil e forte avanço da pandemia no país, sendo cotado a R$5,63.

Risco Brasil CDS +35pts | O Risco Brasil aumentou por causa das preocupações fiscais e forte avanço da pandemia no país , fechando outubro a 225 pontos.

Standard & Poor's 500 +4,2% | O índice acionário dos EUA apresentou aumento de 4,2% devido a aceleração no processo de vacinação e expectativa de recuperação econômica.

Barril de Petróleo -3,8% | O barril WTI fechou o mês em baixa cotado a U$59,16, com o fortalecimento do dólar sobre as outras moedas e processo de vacinação lento na Europa.

Relatório de resultados por plano

Conheça a Política de Investimentos 2021 dos plano geridos pela Eletros.